2024年,宁德时代换电业务“着急”了起来。

今年上半年,宁德时代动作频频,先后与滴滴、广汽埃安、北汽集团在换电方面达成了合作——这是其过去两年都未能达到的频率,并且,合作对象的“大咖”程度、合作深度,也与过往相比大有提升。

这样的“着急”建立在远不如预期的业务进展上。

“会有节奏地去做各种市场的投放,两三年时间内建成‘全球规模最大的服务网络’”。2022年1月,在发布换电品牌之时,时任时代电服总经理陈伟峰如此说道。时代电服是宁德时代的全资子公司,负责换电业务运营。

至今,两年半光阴飞逝而去,而时代电服官方网站上的“品牌活动”页面显示,仍然只有福州、合肥、厦门。再加上其官方微信公众号公布的贵阳,开城城市共有四座。截至2024年7月2日,结合官方信息、地图信息,四座城市的换电站总数约为27座。

虽然地图信息有存在小范围误差的可能,但显然时代电服距离“全球规模最大的服务网络”相去甚远。原本被寄予“颠覆时代”厚望的时代电服,一步落后,步步落后。

这将对宁德时代的整体布局产生影响。如果其不能在换电领域有所成就,那么将在电网调节的大盘中失去战略先手。

2024年两会期间,宁德时代创始人、董事长曾毓群在一份提案中指出,大规模电动汽车的无序充电将进一步加剧电网负荷的峰谷特性。随着具有波动性、间歇性特点的新能源发电占比不断提高,电网面临大量灵活性调节能力缺口。可以抓住车网互动(V2G)的本质,研究探索电池与电网双向融合互动。

但事实上,在电网交互方面,相比于充电站,换电站的充电功率、时间都更平稳、可控,对电网系统冲击更小,更能与电网形成良性配合。

目前,动作频频的时代电服与宁德时代,希望追上换电行业发展的速度、曾毓群的步伐。

入局过晚,蓝图未如约兑现

今年以来,宁德时代在换电业务方面共有三个大动作,包括与滴滴合资成立换电公司、广汽埃安加入巧克力换电联盟、北汽加入巧克力换电联盟。

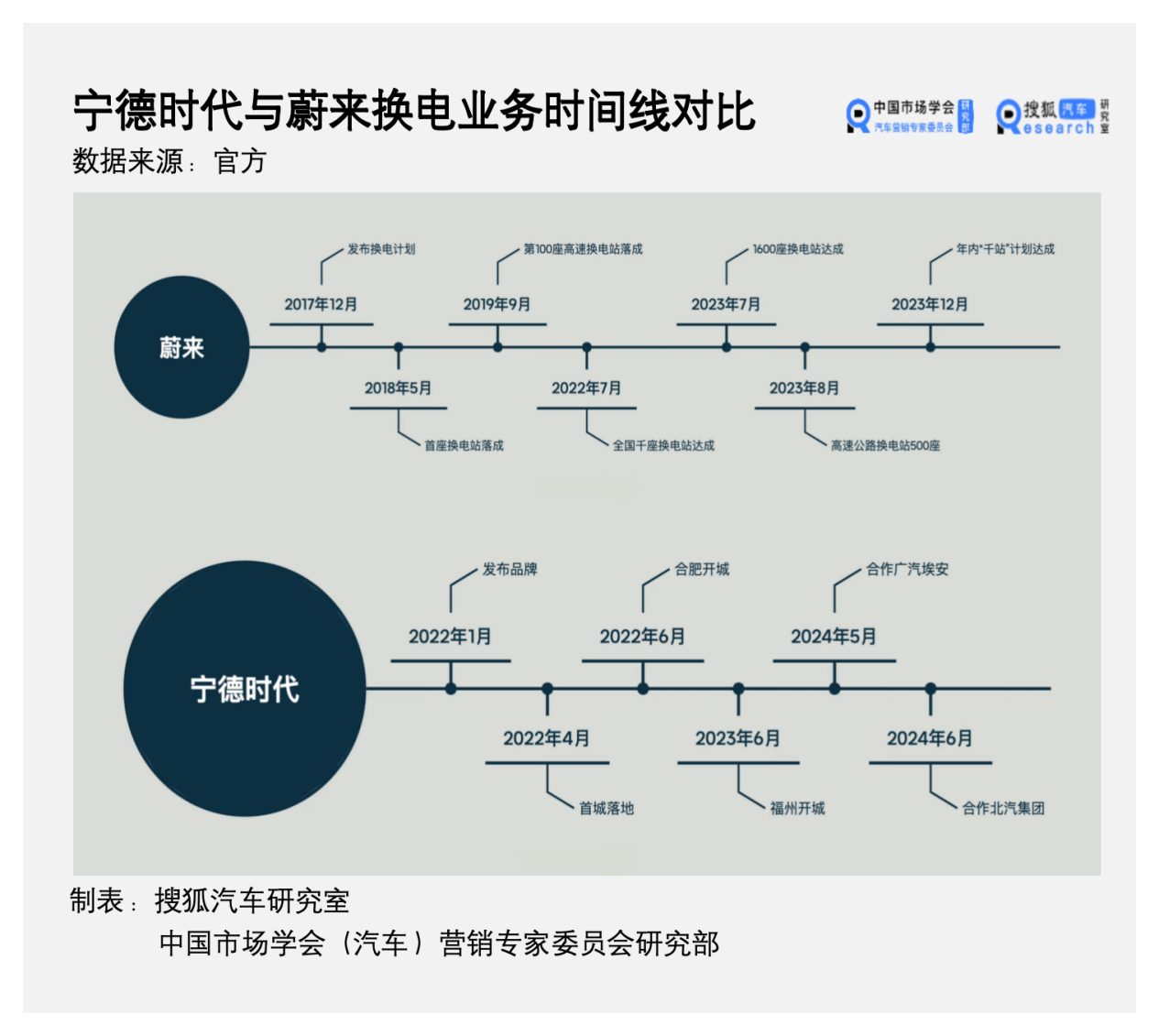

前者是为布局网约车市场,后两者则是扩张换电朋友圈,试图追赶上过去两年行业发展的进度——作为当前换电行业的领军者,2023以来,蔚来也在扩大朋友圈。

但是,蔚来扩张朋友圈的基础,在于其已经有了全国最大规模的换电站。而时代电服却不是如此。自成立至今,其扩张进程“雷声大,雨点小”。

时间回到2022年1月18日,宁德时代发布换电品牌“EVOGO”与巧克力换电块。陈伟峰高调宣布,要在两三年时间内建成“全球规模最大的服务网络”。

“来一块?”曾毓群拿着一块巧克力,微笑着发出邀请。

彼时,换电业务被诟病之处为:重资产投入、电池库存少导致换电时间长、标准不统一各自为战……宁德时代现金流充裕,本身就是电池制造厂,手握大笔动力电池订单,因此最有望“颠覆”换电行业。

“宁德时代要一统换电江湖?”这一判断让换电行业兴奋不已。机构、媒体、消费者,皆为之描绘的美好换电未来而动容。“标准化的巧克力换电模式,在战略上的先发优势是不言而喻的。”2022年,长江证券的报告中如此写道。

然而“理想很丰满,现实很骨感”的剧情仍然上演了。在品牌发布的高光时刻之后,时代电服几乎是“龟速”前进。

从起点来看,时代电服诞生之初便落后于其他品牌。

比如,蔚来在2017年便公布了换电计划,发布电能服务体系NIO Powe,并在次年落成首座换电站。在时代电服成立的前一年——2021年底,蔚来全国换电站已达789座。

在发展速度方面,时代电服更有着“雷声大雨点小”之嫌。

比如,时代电服建设换电站的速度极慢。

时代电服官方信息显示,其首批在福州、合肥、贵阳启动运营的EVOGO快换站为3座、3座、4座。地图信息显示,截至2024年6月25日,时代电服在福州、合肥、贵阳的换电站仍然仅为6座、6座、3座。

作为对比,蔚来首座换电站于2018年5月落成,两年多后的2020年8月26日,其已拥有144座换电站的布局。截至2024年7月2日,蔚来已拥有换电站2439座。

难追蔚来,宁德时代慢在何处?

一般来说,新兴业务发展是否顺利取决于三个方面:第一,行业环境是否适合发展该业务;第二,企业的资源禀赋与业务是否适配;第三,企业领导层对业务是否持支持态度。这分别对应天时、地利、人和。

2022年的宁德时代,几乎同时占据天时、地利、人和。

论天时,有政策助推换电发展。当年2月,国家发展改革委、国家能源局发文,明确表示支持电动汽车通过换电在内的多种形式参与电力系统调节。

论地利,2022年宁德时代营收迈上了三千亿元的台阶,同比增速连续两年超过150%,当年归母净利润也超过了三百亿元。并且,宁德时代自身便是电池工厂。

论人和,曾毓群“来一块?”的罕见代言,是最好的背书。在2022年全球新能源汽车大会上,曾毓群更是力推换电技术。

宁德时代明明踩中了风口,为何发展速度如此不如人意?

这是因为,兼具天时、地利、人和只是一种表象。与电池、整车这类制造业不同,换电业务更偏向服务业,宁德时代很难发挥在制造技术、质量上的优势。

服务业需要客户资源、态度与经验,而宁德时代在这些方面存在劣势。

比如,蔚来换电站“自带”用户,不与车企合作也能够运行。而宁德时代本身不造车,想要获得用户必须与车企合作。与蔚来相比,宁德时代难有能够证明服务能力的案例可讲。有没有合作伙伴,决定了宁德时代换电站有没有生意。

在理想的情况下,宁德时代的合作方都能参与到换电中来。但是,2022年正是宁德时代与整车厂关系最为微妙的一年。

在前一年,动力电池供需失衡,宁德时代定下了“产线承包制”。曾毓群在一次访谈中直言不讳地明示,想要买到电池,“付钱把生产线包下来”或者“长期合作,承诺产量波动在正负15%之内”。

而舆论场上,无论是“车企为宁德时代打工”的抱怨,还是任泽平“天下苦宁王久矣”的炮轰,都侧面反映出宁德时代在其与整车厂关系中的居高临下。

从产业发展初期和市场供需关系的角度,宁德时代的商业策略合法、合理。然而,其略显“强硬”的对外态度,却破坏了供应链厂商与整车企业间的友好合作氛围。

站在更长的产业周期上看,作为产业链上不可或缺的环节,供应商与整车企业一荣俱荣、一损俱损。同时,两者也遵从不同的商业逻辑:供应商靠规模效应获益、整车企业借集成能力与附加值发展。

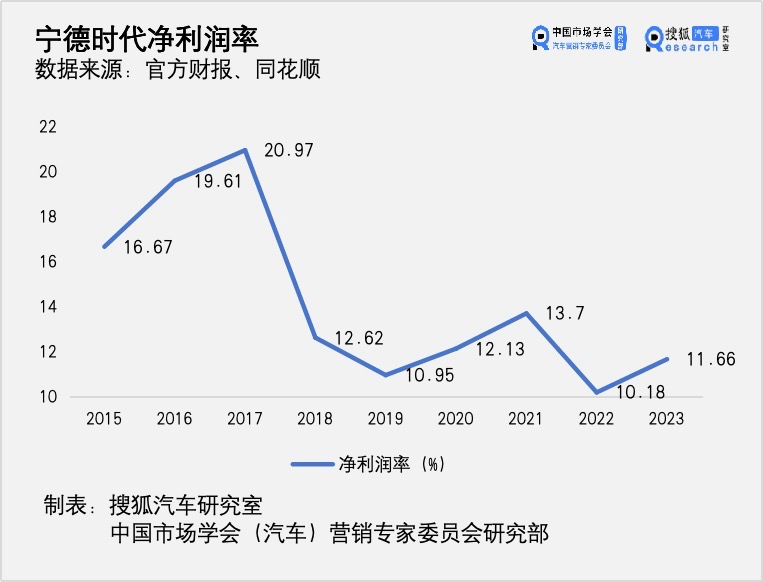

以博世为例,在过去十年,其每年的利润率不超过5%。在接受媒体采访时,博世中国区总裁徐大全表示,这个行业不可能有暴利。

而作为对比,2015年—2023年,宁德时代净利润率均超过10%。其中最低为2022年的10.18%,最高为2017年的20.97%。

如今,“宁王掌握主导权”的情况正在改变。据媒体报道,一位传统主机厂的三电工程师表示,以售后排查为例,宁德时代过去态度很冷淡。但现在不一样了,“要什么给什么。”。

一朝被蛇咬,十年怕井绳。昔日,被动力电池供应商卡过脖子的整车企业,大概率不想类似事件再次发生,不管是在产品定义,还是售后服务等任何一个方面。

宏图落空?一步慢步步慢

无论原因是什么,一个事实是,宁德时代在换电站布局、换电朋友圈搭建上已经慢了不止一拍。

这一步的迟缓,将干扰宁德时代在整个能源领域的战略。

首先,宁德时代难以轻易追上落后的这一步,蔚来在此领域有着先发优势。

“在换电站领域,如果蔚来汽车已经占领高速、城市内的土地、电力,其他的车企想进入换电这个领域,必须跟他共建共享。”在2024上海低碳智慧出行论坛接受搜狐汽车采访时,中国汽车工业协会充换电分会副秘书长仝宗旗说道。

其次,这一步对宁德时代的战略布局影响颇大。

宁德时代在2022年(换电品牌发布当年)的财报中写到,公司构建共享储能、换电运营、光储充检等新商业模式,打造电池全生命周期服务闭环。

但是,宁德时代发展受阻的换电业务,将使这一闭环在梯次利用与电池回收上出现断裂节点。这是因为,作为桥梁的换电业务,真正触及了电池管理的核心——产权问题。

一个共识是,想要完全发挥电池全生命周期的价值,就需要进行电池的梯次利用与回收,让其在不同SOH值(电池健康状态)下应用到不同场景,最后进入材料回收流程。

理想情况下,电池达到SOH值节点时,车主主动去指定机构更换。在梯次利用之后,电池又被运输至回收机构。

然而,这一流程实施起来却问题重重。“指定机构”是谁?如何与车主交易?SOH值检测标准是否统一?电池接口、规格如何统一?电池运输如何安排?这些问题都是电池全生命周期利用的拦路虎。

换电领域的电池资产管理模式则为以上问题找到答案——换电电池的产权归属公司,用户只有使用权,电池灵活更换。如此这般,在用户频率不低的换电行为中,换电公司可以掌握电池全生命周期内的情况,从而实现充分利用、安全回收。

就此目标而言,技术、规模领先的宁德时代相对更有优势,曾毓群对此也寄有厚望。在2024达沃斯论坛上,曾毓群预测,由于电池回收材料的应用,到2042年,中国有可能不需要在锂电池生产中使用新开采的金属。

不过现实是,换电业务的掉队,或让宁德时代在回收行业也发展吃力。在曾毓群畅想未来的同时,宁德时代需要正视换电业务的落后。

搜狐汽车曾在《拆解宁德时代01|车企大佬不再排队催货 电池产业告别“黄金时代”》一文中指出,其电池业务基本盘正陷入增长停滞。虽然储能业务正奔着“第二增长曲线”而去,但占比仍然较低。

在此背景下,换电业务显得尤为关键。这是宁德时代夯实“电池霸主”地位的一个切口,但这一切口目前已经错失了最宝贵的发展时间。能不能追上行业速度与曾毓群的步伐,尚是悬念。

还没有评论,来说两句吧...