5月份的新政逐渐落地,银行比较烦,都啥政策呢?

1、首付比例降了,除了北上深,全国大部分城市,首套房15%,二套25%;

2、利率降了,大部分城市都取消了房贷利率下限,现在全国平均利率,首套3.45%、二套3.9%,又回到了“3字头”。

这对银行确实压力大了点。

降首付确实是把买房的门槛降下来了,但压力就来到了银行这边,对银行来说风险更大了,比如房价要是再降一降,首付就没了,那断供的会增加,银行就吃不消了。

降利率压力就更直接了,银行赚钱的一个核心指标就是净息差。

一般来说,商业银行的净息差应该保持在1.8%以上,2023年末,银行净息差1.69%,首次跌破1.7%,一季度跌到1.54%,这是20年来的新低,最惨的一家只有1.27%了,如今政策落地,二季度的数据也不是很乐观。

本来是靠息差吃饭,如今,想挣钱,越来越难。

银行咋办呢?

很有意思,咱们先看看一般手段。

1、存量房贷还在勉力维持。

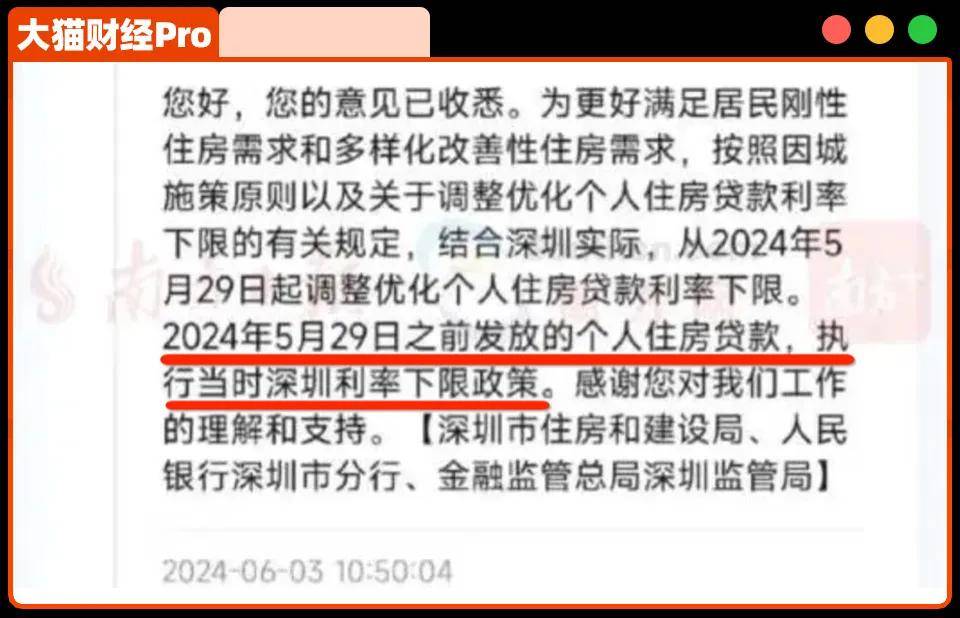

现在呼吁给存量房降房贷的声音很多,但没啥实际动作,这对银行是大利好,毕竟不少人的存量房贷,还站在4%的高岗上,比如深圳就明确说哦,新政之前的存量房贷,还得按当时的利率还。

2、降存款利息。

现在,存款余额297万亿,根本不愁存款,一些银行为了揽储而搞的特色存款业务,基本都下架了,以前受欢迎的大额存单,现在基本没额度。

也就是说,银行的主要业务已经从揽储变成揽贷了。

02

所以为了揽贷,银行在房贷上,也开始整花活了。

比如,某国有大行,可以先息后本;

某股份制商业银行,可以前3年只还利息;

而另一家银行更是把先息后本按年套用,什么“气球贷”、“轻松还”,结合出多个不同的还款方式。

这个方式本来是以炒房团著称的温州先搞的,而“先息后本”其实是经营贷的还款方式之一。

只能说,现在的房贷业务都变成买方市场了,只要你贷款,都好商量。

银行的说法是,现在购房者压力大,现在上车门槛降了,先息后本,还可以再减轻一部分月供压力。

对于那些要断供的人,银行也是下足了功夫。

想断供,银行会和你商量,月供可以降不少,1万的月供,可以先收2500,剩下的慢慢还,只要不断供,咱们还是“好朋友”。

以前银行可不是这样的,到期不还钱,那该起诉就起诉、该查封就查封、该拍卖就拍卖,把你房子卖了要还是不够还贷款,那还会逼着你继续还钱。

画风突变是因为,银行手里的房子已经够多了,根本卖不完,前两年收了不少房子,但是进入拍卖后,越来越不好卖,拍得越多,流拍的也就越多,那就干脆别收房了,每个月哪怕是只收2500块也好过一分没有是不是?

03

在房地产转暖之前,这种情况不会有啥大改变。

今年一季度,个人房贷余额38.19万亿,同比下降1.9%,少了7000亿,优质资产减少了,但坏账还在不断增加。

以前催收这些事都是交给第三方的,但现在好多三方公司都不干了,所以不少银行只好开始自己组建催收部门了,不干不行,数据会很扎眼,很多考核会有问题。

比起“赚钱赚到不好意思”的年代,现在银行的姿态真的是很亲民了,但其实还可以更亲民。

为啥这么说呢?

比如现在使劲推的这个先息后本,真减压吗?

其实就是一个期限错配的游戏。

假设一套500万的房子,15%的首付,3.45%的利率,贷款30年,简单算笔账就会发现:

1、少5%的首付,大约25万进入贷款,要多付10几万的利息;

2、先息后本,前3年的月供压力确实小了,但是之后的月供会从1万直接变2万;

3、利息高了不少,大约利息总额要多付20多万;

可能确实会吸引一些有现实需求的人,但指望这个扭转乾坤太难了。

还没有评论,来说两句吧...