11月10日晚,凌志软件、胜利股份两家A股公司,双双披露了重大资产重组预案。两家公司股票将于11月11日开市起复牌。

凌志软件公告显示,公司拟通过发行股份及支付现金的方式向苏州夏姆瑞德企业管理中心(有限合伙)、饶谿等20名交易对方购买其合计持有的凯美瑞德100%股权,并募集配套资金。目前,此次交易的价格尚未最终确定。经初步预估,本次交易预计构成重大资产重组。

胜利股份公告显示,公司拟通过发行股份及支付现金的方式,购买由公司控股股东及其关联方控制的燃气类相关资产并募集配套资金,交易标的包括由中油投资持有的中油珠海100%的股权、天达利通持有的天达胜通100%的股权以及由中油中泰持有的南通中油51%的股权、甘河中油40%的股权。本次交易预计将构成上市公司重大资产重组。

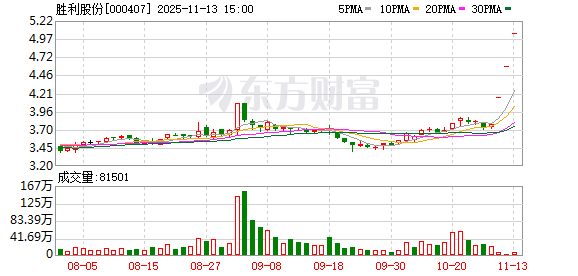

凌志软件和胜利股份均自10月28日开市起停牌。10月27日收盘,凌志软件股价报17.77元/股,涨3.07%,最新市值为71.08亿元;胜利股份股价报3.78元/股,涨1.34%,最新市值为33.27亿元。

凌志软件加码国内金融IT业务

凌志软件是一家金融软件公司,主要业务为对日软件开发业务及国内应用软件解决方案业务。公司致力于新兴技术在金融行业的应用,为客户提供咨询、设计、开发、维护等全方位的软件开发服务,业务范围涵盖了证券、保险、银行、信托、资产管理等金融领域。

公告显示,2023年、2024年及2025年前三季度,凌志软件分别实现营收6.96亿元、11.14亿元及7.63亿元,实现归母净利润8652.65万元、1.24亿元及9674.6万元。

凯美瑞德是国内领先的资金资本市场金融IT供应商,专注于为银行、券商等境内外金融机构提供覆盖前、中、后台一体化的资金交易、风险管理、流动性管理、数字化转型及AIGC等领域应用解决方案及相关服务。

公告显示,本次交易完成后,凯美瑞德将成为凌志软件的全资子公司,公司营业收入将提升,归属于上市公司股东的净利润将进一步增加。交易完成后,凌志软件能够提升国内收入占比,降低对日本市场依赖的风险;有助于提升凌志软件对国内金融机构在核心系统国产化与数据安全需求方面的响应能力,增强上市公司在金融信创领域的综合服务能力与市场竞争力。凌志软件与凯美瑞德能够在市场、客户、技术、产品及经营等方面产生良好的协同效应,增强上市公司的持续经营能力,提升上市公司的整体价值。

截至该预案摘要签署日,公司控股股东、实际控制人均为张宝泉、吴艳芳,本次交易完成后公司控股股东、实际控制人均不会发生变化,本次交易不会导致上市公司控制权结构发生变化。根据相关规定,本次交易预计构成重大资产重组、构成关联交易,但不构成重组上市。

还没有评论,来说两句吧...